|

史诗级战略回调的本质,或许也是汽车工业从理想主义迈向现实主义的成人礼。

当德国狼堡的董事会会议室亮起红灯,当东京总部深夜传出引擎研发预算翻倍的消息,全球汽车产业正在上演一场史诗级的战略回调。 2025 年立夏之际,奥迪突然踩下电动化 " 急刹车 " 的新闻,犹如投进行业深水区的一枚震撼弹——这不仅是单个企业的路线调整,更是传统动力体系对电动化霸权发起的技术起义。在特斯拉市值缩水 30% 的阴影下,内燃机以新形态杀出回马枪,这场动力革命进入了更具戏剧性的第二章。 华尔街的分析师们突然发现,他们精心绘制的电动化渗透率曲线,正在全球的引擎轰鸣声中剧烈颤动。 跨国车企再踩 " 刹车 " 6 月 18 日,奥迪宣布战略调整,正式放弃原定于 2033 年实现全面电动化的计划,未来十年内将继续研发和生产燃油车型。也就是说,奥迪在接下来的近 10 年里,仍然会研发并推出全新的内燃机,甚至在这 10 年里,内燃车型仍然是奥迪体系下的重要角色。 这一决策由现任 CEO 高德诺 · 多尔纳主导,推翻前任管理层制定的激进电动化路线,并表示此次调整并非其个人决策,而是对前任战略的修正。此前奥迪计划 2026 年后停止推出新款燃油车、2033 年全面停产内燃机。 在激进的电动化路线下,奥迪一步步走向 " 电动化全线溃败 " 的局面。数据显示,2024 年全球电动车渗透率仅 23%(中国 40%、欧洲 28%、美国 18%),远低于早期预测。同时,奥迪全球销量下滑 11.8%,中国市场跌幅达 10.9%,电动车型未能填补燃油车萎缩的份额。

今年布鲁塞尔工厂的关闭也成为奥迪放弃 " 全面电动化 " 的实体象征。 2018 年,欧盟《巴黎协定》背景下,奥迪投入 6 亿欧元进行转型,将这座拥有 70 年历史的工厂打造成纯电动车生产线。此举一度被认为是对未来的积极投资,工厂年产 5.3 万辆电动车,成为奥迪全球电动销量的关键组成部分。 然而到了今年 2 月,这座曾被视为 " 电动化起点 " 的碳中和工厂,因旗舰电动车型 Q8 e-tron 销量持续低迷(2024 年暴跌 27%)而停产,沦为沉默的钢铁丛林。 " 奥迪将在 2024 年至 2026 年期间推出全新的内燃机和插电式混合动力汽车系列,这将为我们在未来十年内提供更强的灵活性,然后我们将看看市场如何发展。" 高德诺表示。

不止奥迪,奔驰、沃尔沃等车企此前已调整电动化计划。 日前,梅赛德斯 - 奔驰集团首席执行官康林松在接受德国《Auto Motor und Sport》采访时称,公司将调整 2030 年电动化战略,不再坚持 " 在条件允许的市场全面转向纯电销售 " 的目标,转而采取燃油车与电动车长期共存的灵活策略。 " 电气化的高技术燃油发动机将服役更久,在当前电动车普及不及预期的情况下,同时推进燃油与电动是最理性选择,车企不能放弃任何一种技术。" 康林松认为。据悉,奔驰将原计划的 "2030 年全面电动化 " 调整为 "2030 年新能源车型(含混动)占比最高达 50%",并明确表示将在欧洲、北美等主要市场继续销售电动化内燃机车型。 沃尔沃则在去年宣布对其长期电动化战略进行重要调整,正式放弃了原先设定的 2030 年前实现 100% 销售纯电汽车的单一目标,转而设定 "90% 至 100% 销量为电动或插电混动 " 的弹性目标。

在放弃全面电动化之后,沃尔沃今年在上海发布超混架构 SMA 架构,这一架构来自于吉利。该公司认为超级混动技术是当前市场需求与未来技术趋势之间的最佳平衡点,是实现电气化转型的 " 柔性过渡 " 方案。 此前本田也宣布,将调整纯电动汽车(EV)战略,即到 2030 年度,原计划用于纯电动汽车和软件开发的 10 万亿日元将降至 7 万亿日元,降幅 30%。同时,本田还将缩减纯电动汽车销量。 本田汽车董事、总裁兼首席执行官三部敏宏表示,本田将修正截至 2030 年的纯电动汽车在汽车销量中所占的比例,预计从此前的 40% 调整到 30% 以下。" 汽车行业环境瞬息万变,商业环境不确定性日益加剧,电动汽车市场发展不及预期,且海外主要市场的环保限制也有所松动。" " 多动力组合的方式可以让车企在未来的市场竞争中拥有更强的灵活性和稳定性。" 在业内人士看来,单一的动力组合无法满足多样化的需求,技术开放主义也将取代 ALL-IN。而技术路线的差异化选择,本质上也是各阵营基于自身资源禀赋对 " 碳中和目标 " 与 " 商业可持续性 " 的平衡实践。 燃油车情结下的挣扎 从去年开始据不完全统计,包括大众、奥迪、福特和 Stellantis 等 4 家车企和 4 家汽车零部件供应商(博世、舍弗勒、米其林、采埃孚)在内的 8 家企业,预计将在欧洲累计裁员约 5 万人。 其中采埃孚的裁员声明则更加直指欧洲汽车工业目前在电动化转型下面临的难题。 采埃孚声称:" 我们希望保持工作岗位,但我们知道,仅向电动汽车转型就会导致就业岗位减少。因为与内燃机汽车零部件相比,一些电动汽车零部件的制造所需劳动力只有前者的一半。"

有分析认为,汽车产业电动化转型对传统车企和供应链造成巨大冲击。电动汽车零部件研发需要投入大量资金,与此同时一些欧洲企业还要保持在传统燃油车领域的领先地位,这也意味着欧洲传统供应商们要在两套技术平台上进行双重投入。 而越来越多的人们也开始思考欧洲传统车企面对电动化转型存在的问题。 包括除绿色转型政策持续施压外,部分欧洲国家对车企电动化转型补贴力度退坡,车企软件研发困境成为电动化进程难以逾越的障碍,而充电基础设施不足、续航焦虑等问题持续抑制消费热情,导致欧洲电动汽车销量不及预期。 面对各种不利局面,政策层面,欧洲车企所背负的欧盟绿色转型压力也有所松动。

据新华社报道,当地时间 2025 年 5 月 8 日,欧洲议会通过一项法规修订案,将在新的乘用车和厢式货车二氧化碳减排目标方面,给予汽车制造商更灵活的排放合规选项,允许汽车制造商在 2025 年至 2027 年内,不按年度审核而是以这三年的平均二氧化碳排放水平来衡量是否达到减排目标。 在全球多国电动车市场出现降温、多家传统车企调整 " 全面电动化 " 目标之际,中国汽车市场对于燃油车的态度也出现了一些微妙变化。 众所周时,中国新能源汽车产业在政策引导与市场驱动下实现快速发展,当前市场渗透率已突破 50%。然而,行业正面临结构性发展困境。

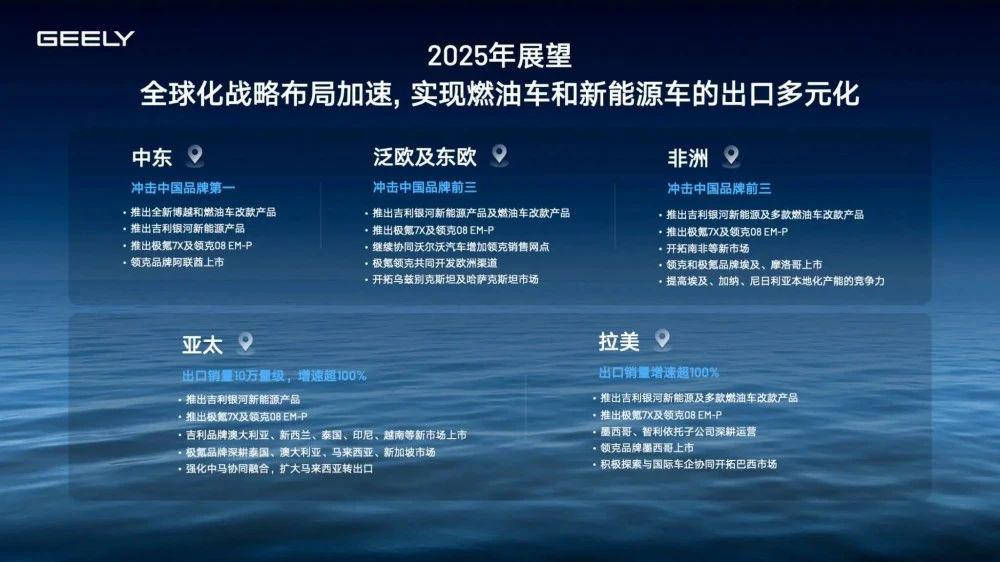

一方面,传统车企普遍采用燃油车业务利润补贴新能源业务的运营模式;另一方面,新能源车企为扩大市场份额持续发起价格竞争,导致行业整体盈利能力显著下滑。据行业数据显示,全国 71 家主要乘用车企中,仅 3 家企业实现连续三年盈利。这种非理性竞争已引发连锁反应,包括企业裁员、供应链承压等系统性风险,对产业健康可持续发展构成严峻挑战。 今年开始,包括吉利、奇瑞等多个中国品牌表示将积极推进 " 油电平权 "。 吉利在 2024 年业绩发布会上强调了未来几年内燃油车对于公司在市场竞争中的巨大价值。

在吉利汽车控股有限公司行政总裁及执行董事桂生悦看来," 不赚钱的汽车公司势必会被淘汰;再过两三年,中国将一定会做到油电平权,届时资本市场对中国汽车公司的估值方式将发生变化。" 奇瑞方面也表示:" 我们不仅仅看国内,全球市场上燃油车份额占 85%,新能源只占 15%。全球视角来看,燃油车仍然是主力市场,这是奇瑞坚持油电协同全球化布局的根本,我们在燃油车上面会持续有大投入,因为我们国际上占了大的市场需求。" 另根据乘联会预计,2025 年我国总体汽车出口量或将增至 700 万辆,同比增速约为 10%;受外部环境、地缘因素影响,纯电车型出口量预计同比持平,燃油车型出口量预计将提升 9%,插混车型出口量预计增长 70%,燃油车型仍为出口主力。

事实上当前全球汽车产业均在经历深刻的结构性调整,无论是欧洲的政策松绑还是中国车企推动的 " 油电平权 " 趋势,共同揭示了产业共识——燃油车与新能源车并非替代关系,而是互补共生的技术组合。 这场史诗级战略回调的本质,或许也是汽车工业从理想主义迈向现实主义的成人礼。唯有打破技术路线对立,建立油电协同的全球化作战体系,才能真正实现 " 走上去 " 的技术突破与 " 走出去 " 的市场征服。 注:图片部分来源网络,如有侵权,联系删除。

|

首页>>汽车

首页>>汽车